美大选不确定性激增 支撑金价高位震荡

上周五(10月18日),黎巴嫩真主党武装组织上周五表示,它对以色列的战争进入了一个新的升级阶段。真主党在一份声明中说:“与以色列敌方的对抗进入一个新的升级阶段,这将反映在未来几天将发生的事。”在真主党威胁要升级冲突后,金价上周五延续涨势。消息还显示,10月19日发生的以色列总理内塔尼亚胡住所遭无人机袭击事件不会影响以色列对伊朗袭击的规模或时间。近期黄金在地缘冲突加剧、主要经济体货币宽松预期不减以及美国大选不确定性几个大事件的交织作用推动下,使其冲高欲望强烈。中东地区持续不断的冲突,尤其是以色列和真主党之间的冲突,是推动金价上涨的关键因素之一。随着真主党加大军事介入力度,该地区的不稳定局势进一步加深,促使投资者寻求黄金作为避险资产。

货币政策持续宽松的预期也在上周金价的反弹中继续发挥着重要作用。市场普遍预计美联储将在11月降息,尤其在欧央行周四继续降息25个基点后,市场预期美联储降息25个基点的可能性高达92%。宽松的货币政策往往会使黄金等非收益资产更具吸引力。而且美国经济数据却好坏参半,其经济发展前景存在的不确定性,亦导致投资者对配置黄金的需求高涨。除了地缘风险外,投资者还密切关注即将到来的美国总统大选,两党候选人的支持率目前呈胶着状况,这进一步加剧了市场的不确定性。黄金继续成为不确定性环境下最好的避险资产之一。现货黄金上涨1%,收盘报每盎司2,720.05美元,本周迄今上涨2.4%。金价周五升穿每盎司2,700美元大关为史上首次。中东紧张局势升级、美国大选的不确定性以及宽松货币政策预期等多重有利因素是黄金继续创新历史高峰的主要推动力。

周一(10月21日),达拉斯联储主席洛根周一表示,她认为联储未来还会有更多的降息举措,并表示她认为美联储没有理由不同时推进缩减资产负债表的工作。明尼亚波利斯联储主卡什卡利周一再次表示,他预计未来几个季度将 "适度 "降息,但若劳动力市场急剧恶化,可能会促使他主张加快降息步伐。10年期国债收益率周一上升10.5个基点至4.18%,为7月30 日以来最高,因投资者认为美国经济将更强劲,美联储将不再那么鸽派。根据CME的FedWatch工具,市场定价美联储在11月会议上降息25个基点的可能性为87%,美联储维持利率稳定的可能性为13%。而在一个月前,市场预计美联储起码会降息25个基点,降息50个基点的可能性也高达50.4%。

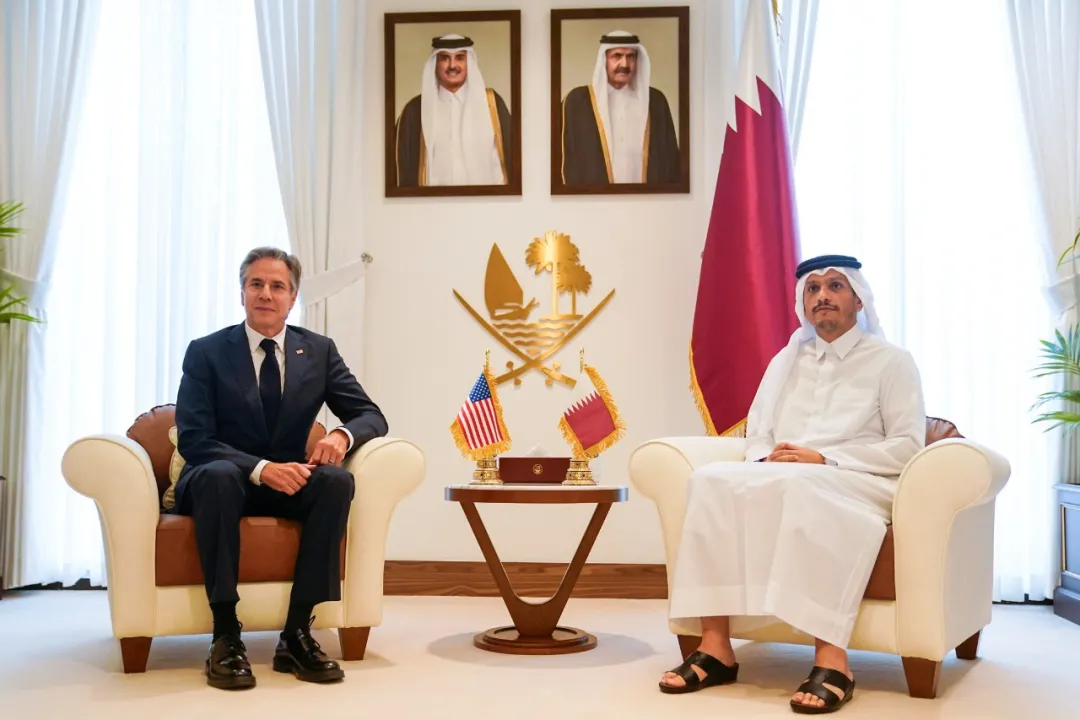

地缘局势方面,美国国务卿布林肯周一再次前往中东推动停火,寻求重启谈判,结束加沙战争并化解黎巴嫩冲突的蔓延。这是布林肯自2023年10月7日哈马斯袭击以色列并引发加沙战争以来第11次访问该地区。周一以色列对贝鲁特南郊发动了数次袭击,其中一次袭击发生在拉菲克·哈里里大学医院附近,该医院是首都的主要政府医院。黎巴嫩卫生部称,袭击造成4人死亡,其中包括一名儿童,另有 24 人受伤。以色列军方没有立即发表评论。黎巴嫩卫生部周一表示,自以色列发动进攻以来,死亡人数已升至 2,483人,另有11,628人受伤。以色列当局称,同期在以色列北部和被占领的戈兰高地共有59人丧生。

金价在飙升至纪录高位后回落,因美国国债收益率和美元走高抵消了美国大选和中东战争的不确定性增加所带来的支撑。本交易日开盘报2720.10美元/盎司,最高触及2740.57美元/盎司,最低触及2714.16美元/盎司,金价收盘报2719.20美元/盎司,跌幅0.08%。黄金TD本日开盘价报617.80元/克,最高至624.45元/克,最低到616.00元/克,收盘报623.56元/克。

周二(10月22日),美元指数上涨0.12%,至104.08,稍早触及 104.10的8月2日以来最高。美元指数本月迄今上涨约3.3%,势将创下 2022年4月以来最强劲的月度表现。美元已经连续三周上涨,并势将在17个交易日中实现第15日上涨,一系列积极的经济数据促使人们调降对美联储降息幅度和速度的预期。路透/益普索的最新民调显示,美国民主党副总统哈里斯以46%比43%的微弱优势领先于共和党前总统特朗普,沮丧的选民表示,美国正走在错误的道路上。这项为期六天的民意调查于周一结束,哈里斯的领先优势与一周前路透/益普索民调结果(45%比42%)相差无几,这进一步证明,在距离11月5日大选仅剩两周之际,选情异常焦灼。国际货币基金组织(IMF)周二表示,近期全球金融风险得到控制,但货币政策放松可能助长资产价格泡沫,市场可能低估了军事冲突和即将到来的选举带来的风险。

地缘局势方面,美国国务卿布林肯周二敦促以色列总理内塔尼亚胡利用哈马斯领导人辛瓦尔被杀的机会,实现10月7日袭击事件中的人质获释并结束加沙战争。内塔尼亚胡在其办公室发表的一份声明中称,消灭辛瓦尔"可能对人质遣返、所有战争目标的实现以及战后的日子产生积极影响"。但他没有提在经过一年战争后是否可能停火。以色列周二证实已击毙真主党领袖纳斯鲁拉的继任者萨菲丁。之前纳斯鲁拉在以色列对真主党的一次袭击中丧生。以色列军方称,萨菲丁是在三周前对贝鲁特南郊的一次袭击中丧生的,这是军方首次证实他的死讯。本月早些时候,以色列称他很可能已被消灭。英国《金融时报》周二报道称,一份机密报告列出了以色列国防军最近袭击驻黎巴嫩国际部队的十几起事件,报告显示,以色列军队强行进入了一个有明显联合国标识的基地,并涉嫌在近距离使用白磷燃烧化学品,造成15名维和人员受伤。

现货黄金价格大涨,再度创下历史新高,因美国大选的不确定性和中东战争等因素刺激了避险需求,加上对进一步放宽货币政策的预期放大了金价升势。本交易日开盘报2719.36美元/盎司,最高触及2748.85美元/盎司,最低触及2718.74美元/盎司,金价收盘报2748.01美元/盎司,涨幅1.06%。黄金TD本日开盘价报625.85元/克,最高至626.50元/克,最低到619.50元/克,收盘报624.78元/克。

周三(10月23日),全美不动产协会(NAR)周三表示,上个月的成屋销售量下降了1.0%,经季节性因素调整后的年率为384万户,为2010年10月以来的最低水平。接受路透调查的经济学家此前预测成屋销售年率将持平于386万户。美联储周三在“褐皮书”调查中表示,从9月到10月初,美国经济活动几乎没有变化,企业的招聘略有增加,延续了近期的趋势,这强化了人们对美联储将在两周内选择较小幅度降息25个基点的预期。美联储对经济健康状况的最新调查还显示,通胀压力继续缓和,而投入价格的上涨速度普遍快于销售价格,削弱了企业的利润率。在11月5日美国总统大选之前,经济,尤其是通胀仍然是选民关注的关键问题。美元指数周三延续涨势,在18个交易日内第16日上涨,且周线势将连续第四周上涨,盘中最高触及104.57,为7月30日以来新高,收报104.42,一系列积极的经济数据促使市场调降对美联储降息幅度和速度的预期,推动美国国债收益率攀升。美国10年期国债收益率周三上升3.4个基点,至4.24%,此前曾触及 三个月高位4.26%。在此前连续五个月下降后,10年期国债收益率在10月迄今已上涨约40个基点。由于美国总统大选前的对冲活动,以及对美联储未来几个月料不会积极降息的押注,美债收益率飙升。根据CME FedWatch Tool,市场预计美联储在11月会议上降息25个基点的可能性为88.9%,维持利率不变的可能性为11.1%。而在一个月前,市场完全消化了美联储会降息至少25个基点的预期,还认为降息50个基点的可能性为53%。

地缘局势方面,据美国NBC周三报道,一名以色列官员对NBC说,以色列官员正在考虑埃及提出的与哈马斯进行小规模停火的提议,目的是推动达成一项更大型的停火协议。此前,美国国务卿布林肯抵达以色列,重新展开外交努力。

金价创下历史新高后大跌,由于美元走强和美国国债收益率上升抵消了与11月5日美国大选和中东战争有关的避险需求带来的支撑。金价在创下历史新高后遭获利盘打压出现冲高回落调整。本交易日开盘报2748.69美元/盎司,最高触及2758.45美元/盎司,最低触及2708.63美元/盎司,金价收盘报2714.86美元/盎司,跌幅1.21%。黄金TD本日开盘价报624.73元/克,最高至628.50元/克,最低到623.90元/克,收盘报628.50元/克。

周四(10月24日),数据显示,美国上周首申失业救济人数意外下降至22.7万人,低于预期和前值,而续请失业救济人数受飓风影响增至近190万人,为三年来最高水平。由于服务业需求强劲,美国10月Markit服务业PMI初值55.3,反弹至两年多来的高点。制造业PMI初值47.8,连续第三个月陷入萎缩,但萎缩幅度略有放缓,创两个月新高,且高于预期。虽然投入成本仍然居高不下,但通胀降温利好,综合售价指数本月降至四年多来的最低点,就业市场放缓,综合就业指数连续第三个月萎缩。美国9月新屋销售增至73.8万户,创逾一年来新高,平均售价达到42.63万美元。克利夫兰联储主席哈玛克表示,通胀压力已有所缓解,但仍未恢复到需要达到的水平。美联储降息预期升温,11月降息25个基点概率从91.8%升至94.9%,美元走低,美债全线下跌。美国10年期国债收益率下跌5个基点,至4.20%。衡量美元对其他六种货币表现的美元指数小幅下跌0.37%,至104.00。

地缘局势方面,美国国务卿布林肯周四表示,美国不希望以色列在黎巴嫩进行旷日持久的军事行动,目前各方正在努力就加沙停火和人质协议举行新的谈判。在以色列对伊朗支持的黎巴嫩真主党发动军事打击一个月后,布林肯表示,他希望伊朗能够收到一个明确的信息,即对以色列的任何攻击都会危及自身利益。以色列已誓言对伊朗10月1日的导弹袭击进行报复。以色列官员对伊朗发表了强硬言论。以色列对德黑兰的袭击可能会导致敌对行动进一步升级。路透目击者称,周四晚间以色列多次袭击贝鲁特南郊。

金价大幅攀升,美国国债收益率与美元一同下跌,中东局势和美国大选引发的紧张局势也提振黄金需求。本交易日开盘报2715.21美元/盎司,最高触及2743.27美元/盎司,最低触及2714.75美元/盎司,金价收盘报2735.98美元/盎司,涨幅0.78%。黄金TD本日开盘价报628.30元/克,最高至628.30元/克,最低到616.28元/克,收盘报622.75元/克。

周五(10月25日),英国路透社报道称,美国官员周四表示,美国和以色列谈判代表将在未来几天齐聚多哈,试图重启谈判,就停火和释放加沙人质达成协议。接下来,国际上以下一些大事件将可能继续凸显黄金作为传统避险资产的吸引力。首先,美国11月5日的总统大选在即,前总统特朗普与副总统哈里斯的竞争加剧了市场对财政赤字扩大的担忧。这种担忧将进一步增加了投资者对黄金的兴趣。其次,近期以色列和黎巴嫩南部的冲突升级,尤其是以色列针对伊朗的空袭计划,进一步刺激了市场避险需求。中东局势的不确定性不仅推高了原油价格,也为黄金提供了更多的买入动力。在地缘政治风险加剧的背景下,黄金无疑继续扮演着重要的避险角色。最后也是一直来影响黄金走势的主线暨美联储货币政策的动向。根据知名机构的分析,市场已基本消化了美联储将在11月降息25个基点的预期,而且12月份继续降25个基点的预期概率也不低。美元利率成本的持续下降,无疑在中长线的角度看有利于黄金的向上发展。然而,由于美国经济数据表现强劲,市场对更激进的货币宽松措施的期望有所降温,这在一定程度上限制了黄金的涨幅。需要防范黄金出现调整性回落行情风险。

今晚将公布的宏观经济数据包括美国9月耐用品订单和10月密歇根大学消费者信心指数。乐观的数据可能会在本周收盘前提振美元。今日开盘报2736.00美元/盎司,最高触及2736.06美元/盎司,最低触及2723.81美元/盎司,截止发稿金价报2728美元/盎司附近。黄金TD本日开盘价报623.78元/克,最高至624.80元/克,最低到619.20元/克,收盘报621.60元/克。

星期一(2024-10-28),无。

星期二(2024-10-29),美国9月批发库存月率初值(%),美国10月谘商会消费者信心指数,美国9月JOLTs职位空缺(万)。

星期三(2024-10-30),美国10月ADP就业人数变动(万),美国第三季度实际GDP年化季率初值(%),美国9月季调后成屋签约销售指数月率(%),欧元区第三季度季调后GDP季率初值(%),波士顿联储主席柯林斯发表讲话。

星期四(2024-10-31),美国10月挑战者企业裁员人数(万),美国截至10月26日当周初请失业金人数(万),美国9月PCE物价指数年率(%),美国9月个人支出月率(%),美国10月芝加哥PMI。

星期五(2024-11-01),美国10月非农就业人口变动季调后(万),美国10月ISM制造业PMI,美国10月SPGI制造业PMI终值。

近期,国际金价不断创历史新高。10月18日,伦敦金价格首破2700美元/盎司大关。自9月突破2500美元/盎司关口后,国际黄金价格涨势如虹。

今年以来,国际金价接连创出新高,伦敦现货金价由年初的2063美元/盎司上涨了近690美元/盎司,年内累计涨幅超过33%。国际金价持续走高,受益于全球央行降息潮、地缘政治局势紧张、央行持续购金等因素。影响国际金价的主要因素之一是主要央行的实际利率水平,特别是美联储的实际利率。在美联储9月正式进入降息通道之后,全球其他主要央行也继续跟随降息,这创造了一个支撑国际金价持续走高的宏观货币政策环境。从中长期看,这些推动国际金价上涨的因素依然有效存在,但短期内,国际金价走势应更加关注美国大选选情变化和地缘政治风险的变化。

美国将在11月5日迎来大选投票日,即将到来的美国大选可能将政治不确定性推升至顶峰。美国大选不确定性推高了黄金的避险需求。近期,美国共和党总统候选人特朗普胜选的概率有所攀升。市场普遍预期,如果特朗普获选,国际金价可能会继续上涨。原因是特朗普政府代表着不确定性,特朗普外交政策上的立场难以预测,且特朗普有挑战美联储独立性的风险。近期大量资金流入黄金交易型开放式指数基金(ETF),正是机构开始在美国大选前对投资组合进行重新定位。

目前,美国国债总额已突破35万亿美元,已超过国内生产总值(GDP)。预算赤字超1.8万亿美元,创历史第三高。两位大选候选人尚没有提出任何方案来解决美国不断增长的债务,美国政府候选人的经济计划可能进一步推高债务水平,基于对债务危机的担忧,投资者寻求黄金作为最终避险资产来保护购买力。

地缘政治风险近期也有所加剧。相比降息驱动,短期内对国际金价推动效果最明显的无疑是地缘政治风险。朝鲜半岛局势骤然紧张,战争似乎一触即发。地缘政治风险加剧抬升了避险需求,支撑黄金投资价值。

从技术层面来看,国际金价日线级别连续收出小阳线,并不断刷新历史高点。黄金周线、日线级别均处于强势上行结构,国际金价交投在看涨的移动平均线上方,显示出黄金市场较强的多头趋势。

展望后市,国际黄金价格短期仍有上涨空间,可能在2024年底或更早将攀升至创纪录的2900美元/盎司。预计在2025年,国际金价格或将涨至3000美元/盎司,这只是时间问题。尽管黄金市场展现出良好的上涨趋势,但投资者仍需警惕可能出现的价格波动。美国总统大选的不确定性和美国财政不稳定风险将持续影响投资者情绪,黄金市场在短期内可能面临较大的波动。

最新经济数据显示当前美国经济强劲且稳定,提振了美国经济“软着陆”预期,美联储大幅降息、快速降息的预期可能落空,投资者需关注美元指数和美债实际收益率上升的不利影响,这可能会限制国际金价上涨空间,也不排除回调的可能性。此外,目前国际金价在历史高位运行,不具备很高的安全边际。在这样的市场环境下,投资者在做出投资决策时应更加谨慎,并且应灵活变通。当前投资黄金虽仍有机会,但需做好风险管控,普通投资者应尽量选择流动性强、杠杆较低的黄金投资产品。